Il colosso finanziario Citigroup, appartenente alla società holding americana General Electrics, ha registrato nel primo trimestre 2009 un utile netto di 1,6 miliardi di dollari.

Il colosso finanziario Citigroup, appartenente alla società holding americana General Electrics, ha registrato nel primo trimestre 2009 un utile netto di 1,6 miliardi di dollari.

In rialzo anche i principali titoli bancari con Unicredit che và a +5,57%, rialzo riconducibile soprattutto all’accordo sulla lista unitaria di maggioranza che i soci delle fondazioni sono riusciti a concludere venerdì scorso. Seguono l’andamento in rialzo di Unicredit anche Banco popolare +4,91%, Bp Milano +1,01%, Bmps +3,37% e Intesa Sanpaolo +0,92%.

La richiesta dei Tremonti Bond rientra in una serie di misure approvate dal consiglio di amministrazione della banca e atte a determinare un rafforzamento del capitale bancario.

La manovra pianificata dalla banca britannica prevede che ciscun titolare di cinque azioni possa acquistarne ulteriori due a condizioni vantaggiose. Quella posta in essere da Hsbc, quindi, rappresenta la più grande emissione azionaria mai effettuata in tutta la storia del Regno Unito: la più grande fino a questo momento, infatti, era stata quella posta in essere da Rbs e quantificata in 12 miliardi di sterline.

Per esservi di aiuto a tale scopo vi forniamo di seguito un elenco di siti che consentono di essere sempre aggiornati in tempo reale sull’andamento delle azioni. La maggior parte di questi siti, oltre a consentirci di verificare l’andamento in tempo reale di tutti i titoli azionari, sia italiani che stranieri, ci consentono di leggere interessantissime analisi tecniche e, soprattutto, di essere costantemente aggiornati sulle ultime notizie del mondo economico e finanziario.

Il calo della giornata di oggi è possibile che sia dipeso dall’aumento di capitale della banca deliberato proprio nella giornata di ieri.

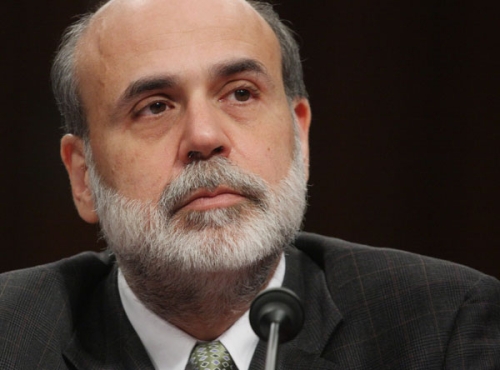

L’ottimismo di Bernanke, come lui stesso ha spiegato, deriva dal bassissimo livello dei tassi che probabilmente rimarrà tale per molto tempo, circostanza che costituisce un forte stimolo per l’intero sistema economico.

La suddetta fusione, quindi, avverrà mediante l’emissione di nuove azioni il cui rapporto è di 0,33 azioni di Generali per ogni azione di Alleanza. In questo modo, quindi, si prevede di dar vita ad una società in grado di coprire una quota di mercato superiore al 5% dell’intero mercato italiano, con oltre 3,3 milioni di clienti.

Sebbene il Wall Street Journal citasse tra le sue fonti nomi di persone molto vicine alle trattative non è ancora giunta alcuna conferma ufficiale. Per ora, infatti, le trattative riguardano i vertici della banca e le autorità di regolamentazione. Solo una volta che verrà raggiunto un accordo si provvederà ad informare di tale possibilità l’amministrazione governativa di Obama, che potrà a questo punto esprimere o meno il suo consenso.

In realtà , l’operazione ha comunque un costo, seppur a volte potrebbe apparire nascosto e non facilmente intuibile.

Proprio per questo motivo occorre stare molto attenti, infatti non sono pochi i casi di disastri finanziari derivanti da emissioni improprie. Tipici sono gli esempi di Enron, Orange County e LTCM.

Partendo dal presupposto che, prima di effettuare qualunque investimento, è bene farsi assistere da un professionista, nessuno vieta che si possa anche fare investimenti “fai da te”. Ma bisogna farli con la testa sulle spalle.

Il metodo che più affascina è quello di fare trading on line poichè è un metodo che permette all’investitore di giocare in assoluta libertà puntando su molti mercati finanziari e in qualsiasi momento della giornata.

È del 25 giugno la notizia dell’approvazione del bilancio al 31 dicembre 2007 da parte dell’assemblea ordinaria dei soci di Rosss S.p.A., registrando un utile d’esercizio pari a Euro 1.549.969,00, pari al 26,1% rispetto all’esercizio precedente, e una posizione finanziaria netta in linea con la precedente a quota 4,393 milioni di euro.

È del 25 giugno la notizia dell’approvazione del bilancio al 31 dicembre 2007 da parte dell’assemblea ordinaria dei soci di Rosss S.p.A., registrando un utile d’esercizio pari a Euro 1.549.969,00, pari al 26,1% rispetto all’esercizio precedente, e una posizione finanziaria netta in linea con la precedente a quota 4,393 milioni di euro.

Rosss S.p.A. ha fatto il suo ingresso nella Borsa di Milano in aprile 2008, con un prezzo di collocamento fissato a 2,10 euro e una capitalizzazione pari a 23.140.000 milioni di euro. Da allora in titolo è in ribasso, raggiungendo quota -9,53% sull’ultimo mese e -7,41% su base settimanale, con un minimo raggiunto pari a 1,74 euro.

Presidente e fondatore di Rosss (fondata nel 1981) è Rossano Bettini. La società opera nel settore della progettazione , della produzione e della commercializzazione delle scaffalature metalliche per magazzini e spazi commerciali e ha base a Scarperia (provincia di Firenze).

Parliamo oggi di strumenti finanziari e in particolare di future su azioni. Il future è uno strumento derivato, appartiene alla categoria dei future finanziari e ha come sottostante un’azione. Detto anche single stock future, è uno strumento standardizzato e scambiato su mercati regolamentati.

Parliamo oggi di strumenti finanziari e in particolare di future su azioni. Il future è uno strumento derivato, appartiene alla categoria dei future finanziari e ha come sottostante un’azione. Detto anche single stock future, è uno strumento standardizzato e scambiato su mercati regolamentati.

Il future permette ad acquirente e venditore di contrattare in una data futura un determinato numero di azioni (underlying) a un prezzo che viene fissato alla data di stipula del contratto. Ecco perché la future è anche classificato come un derivato simmetrico, perché entrambe le parti in gioco si impegnano a una data scadenza a effettuare una prestazione.

L’acquisto di future corrisponde a un’aspettativa rialzista delle azioni sottostanti. La vendita, viceversa, corrisponde a un’aspettativa al ribasso. Se l’obiettivo è la speculazione la vendita dei future dovrà avvenire prima della scadenza, se invece l’intenzione è quella di coprire la vendita o l’acquisto della commodity sottostante, il future consente una copertura senza oscillazioni di prezzo e, in questo caso, si aspetterà la scadenza per l’acquisto o la vendita della sottostante.