Le vendite erano legate soprattutto alla perdita di stima nei confronti dell’azienda che ha presentato un trimestrale non troppo confortante.

Le vendite erano legate soprattutto alla perdita di stima nei confronti dell’azienda che ha presentato un trimestrale non troppo confortante.

E’ di oggi la notizia che la società di consulenza italiana per gli investimenti azionari Equita ha alzato il target price del titolo Unicredit da 2,8 a 3,26. Equita ha inoltre posto il titolo nella modalità BUY quindi secondo la società di consulenza il titolo è da comprare.

Tra i dati che verranno pubblicati questa settimana ci saranno i dati delle vendite al dettaglio che saranno negativi per l’ennesima volta anche in virtù dei dati della disoccupazione pubblicati venerdì passato. Tutti I settori sono in una pesante fase di contrazione e il settore auto dovrebbe essere quello maggiormente sotto pressione. Vedremo quali saranno le reazioni del mercato azionario e questo potrebbe avere delle influenze sulle quotazioni del dollaro.

Le ultime giornate continuano a dimostrare dal punto di vista tecnico come la situazione attuale sia particolarmente importante con il Dollar index che si sta consolidando formando un triangolo ascendente che potrebbe prossimamente rompere i massimi del 2008 confermando la tendenza rialzista. Solamente una rottura dei valori massimi registrati nel corso di lunedì andrebbe a negare tale scenario.

Nel frattempo, per quanto riguarda il settore immobiliare, Obama ha annunciato un programma di 275 miliardi di dollari che andrà a sostegno di famiglie che stanno avendo i maggiori problemi nell’affrontare il pagamento di mutui. Il tesoro acquisterà azioni privilegiate in società quali Fannie Mae e Freddie Mac per un controvalore di 200 miliardi di dollari. Il rapporto del FOMC non ha portato particolari novità salvo dare maggiori prospettive relativamente alla crescita, alla disoccupazione e alla inflazione a breve termine e dandosi un obiettivo di inflazione pari al 2% (in linea con gli obiettivi di altre banche centrali).

È vero che i dati relativi al settore immobiliare negli Usa sono stati migliori del previsto (con un dato in aumento del 6.5%) ma non può essere considerato questo il dato che ha modificato in maniera significativa l’andamento sui mercati. Inoltre un primo dato leggermente positivo non può essere considerato ancora il raggiungimento dei minimi e l’inizio della risalita.

A questo miglioramento ha contribuito l’aumento dello 0.99% nella massa monetaria M2 (legato ai vari interventi effettuati dalla FED). Vedremo se nei prossimi mesi si vedranno gli effetti a livello di crescita.

I dati a cui si dovrá porre maggiore attenzione sono quelli relativi alle vendite di case, agli ordini di beni durevoli ed in primis alla fiducia dei consumatori che potrebbe dare un vero segnale su quali potrebbero essere i risultati del Pil dell’ultimo trimstere del 2008. Gli economisti di Bloomberg parlano di un acuirsi di questa crisi che si dimostrera anche dai crolli del settore immobiliare e da un calo in tutte le componenti di crescita.

L’indice della universitá del Michigan é salito a 61.9 contro ogni previsione e nonostante il contesto economico non sia in nessun modo incoraggiante il piano fiscale di 825 miliardi di dollari ha contribuito al miglioramento di tale indicatore.

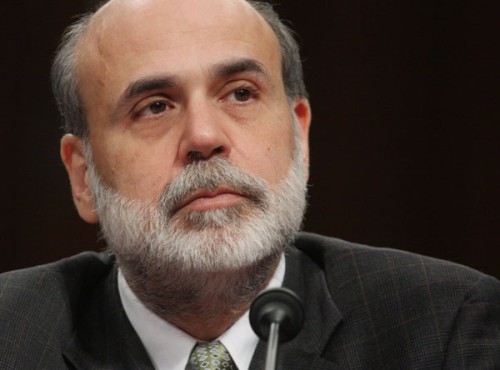

Eventi di questo genere sono in genere molto important per i movimenti sui mercati poiché riescono ad influenzare fortemente le decisioni degli investitori. Come anticipavamo ieri, qualora Bernanke sottolineasse le prospettive negative anche per il 2009, potremmo attenderci degli indici molto negativi a livello borsistico e questo potrebbe avere i suoi effetti anche sulle quotazioni valutarie con probabili rafforzamenti delle valute con tassi di interesse minori quali lo Yen ed il dollaro.

Qualora nel discorso mostrasse uno scenario meno buio e l’adozione di nuove strategie da parte della Fed potremmo attenderci salite sui mercati azionari e movimenti contrari da parte delle valute precedentemente menzionate.

Le ultime ore di contrattazioni della passata settimana sono state molto volatili successivamente alla pubblicazione dei dati sulla disoccupazione negli USA ed hanno visto un dollaro forte nei confronti dell’Euro. I NFP in calo a 524.000 unitá in Dicembre hanno portato il dato sulla disoccupazione ad un totale di 2.589.000 di disoccupati negli Usa facendo registrare il peggior dato a partire dal 1945. Il dato sulla disoccupazione é stato altrettanto negativo aumentando piú del previsto e arrivando al 7,2%. La domanda che tutti si pongono é relativa al rafforzamento del dollaro. Perché?

Le ultime ore di contrattazioni della passata settimana sono state molto volatili successivamente alla pubblicazione dei dati sulla disoccupazione negli USA ed hanno visto un dollaro forte nei confronti dell’Euro. I NFP in calo a 524.000 unitá in Dicembre hanno portato il dato sulla disoccupazione ad un totale di 2.589.000 di disoccupati negli Usa facendo registrare il peggior dato a partire dal 1945. Il dato sulla disoccupazione é stato altrettanto negativo aumentando piú del previsto e arrivando al 7,2%. La domanda che tutti si pongono é relativa al rafforzamento del dollaro. Perché?

Proviamo a dare diverse interpretazioni che si legano a letture della situazione tecnica di alcuni cambi e altre che si legano ai tassi di interessi (che negli Usa non possono piú scendere mentre in altri casi c’é ancora parecchio margine per una riduzione).

Gli ordini all’industria sono invece calati del 4.6% per la quarta volta consecutiva e ci sono segnali per prossimi ulteriori cali di questo indice. Inoltre i dati relativi al settore Immobiliare fanno presagire ulteriori cali per il 2009 e anche il rapporto del FOMC non fa che confermare tale possibilitá. Nelle prossime ore verrá comunicato l’ADP, dato relativo all’occupazione e potrá darci una prima indicazione su quale potrebbe essere il dato da attendersi in vista dei NFP di venerdi e sebbene questo dato non sia in genere particolarmente market mover potremmo attenderci delle speculazioni legate a questo valore.

La recessione non da ancora segnali di rallentamento e questa situazione di crisi iniziata dal Dicembre 2007 sembra che si prolungherá per buona parte del 2009. La giornata di oggi potrebbe essere molto interessante con movimenti di rilievo dopo la pubblicazione delle condizioni del settore non manifatturiero.

Questo dato é di importanza elevata poiche rappresenta il 70% dell’attivita economica degli USA e include il settore finanziario, I servizi ed il dettaglio.

In questo inizio d’anno potrebbero cambiare le attitudini degli investitori che negli ultimi 3 mesi del 2008 cercavano di invesire in asset meno rischiosi e cercavano di capire dove si potevano indirizzare in questa situazione di recessione. Probabilmente cambierá la situazione in questo primo trimestre in cui dovrebbe tornare ad esserci maggiore liquiditá.

In questa settimana I dati che dovranno essere seguiti con maggiore interresse sono quelli relativi ai Non Farm Payrolls che verranno pubblicati venerdi. L’ultimo dato é stato molto negativo indicando la perdita di lavoro per mezzo milione di americani. Sará importante vedere questo dato e vedere gli effetti sulla spesa e sul credito al consumo.