Quando ormai manca davvero poco alla pubblicazione ufficiale dei risultati di bilancio riferiti all’esercizio 2012 di Unicredit, il broker francese Cheuvreux prova a fare delle stime sull’andamento dei conti del gruppo bancario milanese. Per il quarto trimestre del 2012 il broker transalpino si aspetta una perdita netta di 155 milioni di euro, ovvero una cifra inferiore a quella stima dal consensus pari a 173 milioni di euro. Nello stesso periodo del 2011 la banca di Piazza Cordusio aveva realizzato un utile di 114 milioni.

Quando ormai manca davvero poco alla pubblicazione ufficiale dei risultati di bilancio riferiti all’esercizio 2012 di Unicredit, il broker francese Cheuvreux prova a fare delle stime sull’andamento dei conti del gruppo bancario milanese. Per il quarto trimestre del 2012 il broker transalpino si aspetta una perdita netta di 155 milioni di euro, ovvero una cifra inferiore a quella stima dal consensus pari a 173 milioni di euro. Nello stesso periodo del 2011 la banca di Piazza Cordusio aveva realizzato un utile di 114 milioni.

Cheuvreux

Fiat Industrial target alzato a 9,8 euro da Cheuvreux

Giornata molto positiva quella di ieri a Piazza Affari per le azioni Fiat Industrial, che hanno messo a segno una performance dell’1,27% a 9,575 euro. I prezzi sono saliti fino a 9,645 euro, sui livelli più alti da maggio 2011. In attesa dei risultati del quarto trimestre del 2012, attesi per il 31 gennaio, il broker francese Cheuvreux ha deciso di aumentare il target price a 9,8 euro mantenendo però invariata la propria raccomandazione a “outperform†(farà meglio del mercato).

Giornata molto positiva quella di ieri a Piazza Affari per le azioni Fiat Industrial, che hanno messo a segno una performance dell’1,27% a 9,575 euro. I prezzi sono saliti fino a 9,645 euro, sui livelli più alti da maggio 2011. In attesa dei risultati del quarto trimestre del 2012, attesi per il 31 gennaio, il broker francese Cheuvreux ha deciso di aumentare il target price a 9,8 euro mantenendo però invariata la propria raccomandazione a “outperform†(farà meglio del mercato).

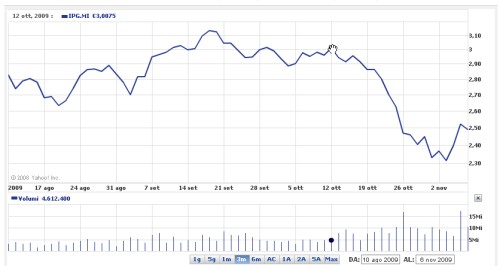

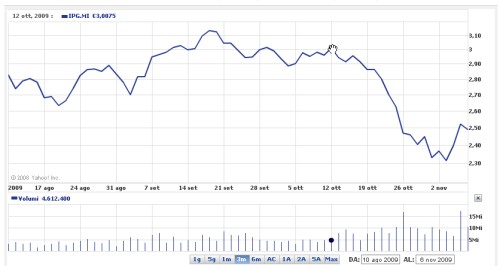

Titolo Intesa Sanpaolo bocciato da Cheuvreux

La decisione è stata presa a seguito dell’ottima performance messa a segno dal titolo nel corso dell’ultimo periodo, basti pensare che da settembre ad oggi il titolo Intesa Sanpaolo ha segnato un rialzo di oltre il 25% sulla scia delle nuove misure contenute nella manovra Monti.

Cheuvreux rimuove dalle top pick Terna

Questo per Terna vuol dire una tassa più alta del 10,5% nel periodo 2011-2013 ed una tassa permanente al 6,5%.

Copertura Yoox avviata da Cheuvreux

A questo bisogna poi aggiungere le previsioni positive che derivano dalla crescente espansione del gruppo sia attraverso nuovi negozi monomarca che attraverso l’estensione della propria attività a nuovi mercati che potrebbero fornire delle importanti soddisfazioni.

Target price Parmalat alzato da Cheuvreux

La decisione della banca d’affari appare perfettamente in linea con l’orientamento prevalente degli analisti, secondo cui una contro offerta per Parmalat è improbabile a causa del costo eccessivo, per cui appare infondato prevedere un rialzo del titolo oltre il prezzo offerto dal gruppo francese.

Rating e target price Parmalat abbassati da Cheuvreux

La banca d’affari ha motivato la sua scelta spiegando di aver declassato il colosso alimentare per via della decisione del governo italiano di porre in essere una normativa capace di prevenire takeover ostili.

Target price su Impregilo di Equita

I risultati del trimestrale infatti sono stati peggiori delle attese dove l’utile netto è stato di 37 milioni di euro contro i 164 dello stesso periodo dell’esercizio precedente.